Новости рынков |Мишустин поручил ускорить модернизацию медного завода Норникеля, несмотря на ограничения с западным оборудованием

- 27 июля 2023, 11:18

- |

Премьер-министр России Михаил Мишустин поставил задачу максимально оперативно определить, как модернизировать Медный завод в Норильске и добиться снижения выбросов на нем, несмотря на санкционные ограничения. Глава кабмина также призвал провести реконструкцию быстрее ожидаемого 2027 года.

Представители «Норникеля» рассказали Мишустину, что с модернизацией Медного завода возникли сложности: партнеры, включая производителей оборудования, отказались от сотрудничества, из-за чего приходится делать перепроектирование. Для комплексного решения проблемы с выбросами требуется реконструкция предприятия, компания будет искать подходящие технологические решения. С учетом этого завершение проекта может быть перенесено на 2027 год.

tass.ru/ekonomika/18375595

- комментировать

- Комментарии ( 0 )

Новости рынков |Власти Китая оказали поддержку рынку металлов

- 25 июля 2023, 15:14

- |

Политбюро ЦК Компартии Китая — высший орган власти в стране, отметило увеличение помощи сырьевым товарам, но воздержалось от обнародования каких-либо масштабных стимулов, которые вызвали бы резкий всплеск цен на рынках.

Согласно сообщению агентства Синьхуа, предоставление большей поддержки пострадавшему сектору недвижимости и снижение долгового бремени местных органов власти были ключевыми тезисами заседания в понедельник. Однако не было никаких формулировок, указывающих на значительное ослабление фискальной или денежно-кредитной политики.

Политбюро примет меры для стимулирования потребления, в том числе автомобилей и электроники. Также власти намерены поддержать сферу услуг, включая спорт, отдых и туризм, а также компании, чья деятельность связана с цифровой экономикой.

На рынок недвижимости приходится около 40% китайского спроса на сталь, а также он играет ключевую роль в потреблении меди, алюминия и цинка. Реакция рынка металлов была положительной, но относительно сдержанной. Во вторник в Сингапуре цены на железную руду выросли на 2,2%. Медь продолжила рост после закрытия торгов на Лондонской бирже металлов с повышением на 0,8% в понедельник.

( Читать дальше )

Новости рынков |Норникель снизил производство меди в 2кв 2023 г на 13%, никеля на 4%, производство палладия +6%

- 24 июля 2023, 12:05

- |

Никель

Во втором квартале 2023 года производство никеля снизилось на 4% относительно первого квартала текущего года до 45 тыс. тонн, при этом практически весь объем был произведен из собственного сырья. Снижение было плановым в связи с накоплением незавершенного производства во время межнавигационной паузы в порту Дудинка. По итогам первого полугодия 2023 года производство никеля снизилось на 9% до 91 тыс. тонн по сравнению с аналогичным периодом прошлого года, из которых практически весь объём был произведен из собственного сырья компании. Снижение было связано с проведением плановых ремонтных работ печей на Надеждинском металлургическом заводе, а также мельницы на Талнахской обогатительной фабрике в первом квартале.

Медь

Во втором квартале 2023 года производство меди (включая Забайкальский дивизион) снизилось на 13% до 95 тыс. тонн, произведенных полностью из собственного сырья компании. Аналогично никелю снижение носило сезонный характер в связи с межнавигационной паузой. Дополнительным фактором стало временное сокращение производства Медного завода по причине неблагоприятных метеоусловий.

( Читать дальше )

Новости рынков |Рынок никеля был одним из самых волатильных среди металлов за последний год

- 13 июля 2023, 10:05

- |

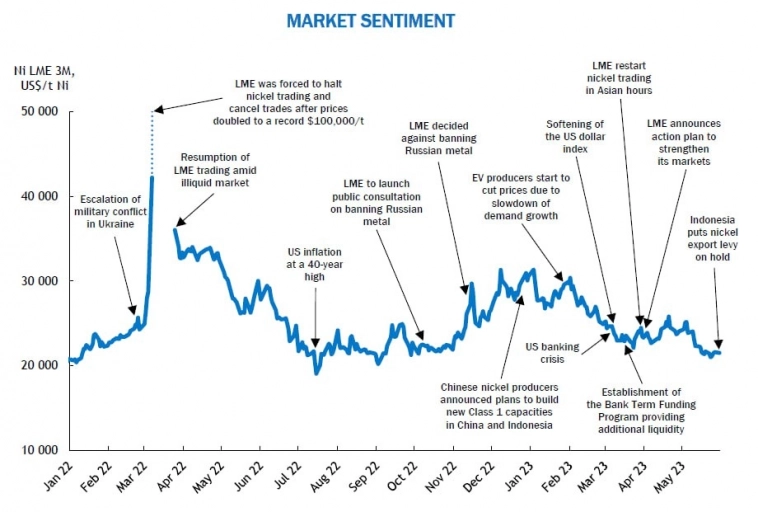

8 марта 2022 цена на никель на Лондонской бирже металлов (LME) впервые в истории поднялась выше $100 000 за тонну. Это привело к приостановке торгов и решению отменить все сделки, заключенные в тот день. Торги были возобновлены только неделю спустя.

Затем котировки достигли минимума на уровне $19 100 за тонну в середине июля 2022. А к концу года поднялись до $30 000 за тонну.

Новости рынков |Норникель продает своего дистрибутора металлов в США компании TMP Metals Group за денежные средства – Компания

- 06 июля 2023, 13:31

- |

Новости рынков |Саудовская Аравия построит второй завод по переработке лития

- 02 июня 2023, 11:50

- |

Речь идет о совместном предприятии саудовского промышленного конгломерата Obeikan Investment Group и зарегистрированного в Австралии литиевого стартапа European Lithium. Стороны рассчитывают ежегодно производить 9 тыс. тонн гидроксида лития с 2027 года для автоконцерна BMW в рамках существующего соглашения о поставках.

Строительство завода свидетельствует о стремлении западных автопроизводителей снизить зависимость в этой сфере от Китая, на долю которого приходится 60% мировой переработки лития, говорится в материале.

Ранее Саудовская Аравия уже заключила соглашение с австралийским производителем EV Metals о создании предприятия по переработке незаменимого в производстве аккумуляторов металла. Как ожидается, завод начнет выпускать продукцию в 2026 году.

tass.ru/ekonomika/17911223

Новости рынков |Доля Европы в выручке Норникеля упала до 24% в 1кв2023, основным направлением стала Азия с долей 45% — компания

- 23 мая 2023, 16:06

- |

По итогам 2022 года на Европу пришлось 47% продаж «Норникеля» против 53% годом ранее, на Азию — 31% против 27%. Еще 15% пришлось на Северную и Южную Америку (показатель не изменился по отношению к 2021 году), на Россию и СНГ — 8% по сравнению с 4% годом ранее. Географическая разбивка продаж представлена от выручки компании.

В феврале глава департамента по работе с инвестиционным сообществом Михаил Боровиков говорил, что компания ожидает в 2023 году значительного перетока своих поставок с европейского рынка на другие.

Жуков напомнил, что несколько традиционных партнеров отказались сотрудничать с компанией и ввели «добровольные санкции». «Наши традиционные рынки — рынки Европы и Северной и Южной Америки — продолжают играть большую роль, но их значение снижается. Мы за последний год с небольшим заметно переориентировали наши продажи на рынки азиатские, крупнейшим для нас является Китай. Также выросли продажи на внутреннем рынке», — отметил он.

tass.ru/ekonomika/17822243

Новости рынков |Алекперов, Потанин претендуют на долу в Яндексе - заявки направлены на получение как минимум 51% акций российского бизнеса Яндекса, который они оценивают примерно в 560-600 млрд (от $7 до 7,5 млрд)

- 19 мая 2023, 10:10

- |

TYCOONS’ BIDS SAID TO VALUE YANDEX'S RUSSIAN ASSETS AT $7B

YANDEX BOARD MAY DISCUSS POTANIN, ALEKPEROV BIDS NEXT WEEK

Новости рынков |Дефицит месторождений лития в РФ ожидается к 2040 году на фоне роста спроса на батареи

- 16 мая 2023, 17:55

- |

Рост спроса на батареи для электротранспорта может к 2040 году вызвать в РФ дефицит месторождений лития, перспективных для ввода в эксплуатацию. Такое мнение высказал генеральный директор ФГБУ «Всероссийский институт минерального сырья» Олег Казанов в ходе научно-практической конференции «Актуальные вопросы экспертизы запасов твердых полезных ископаемых», которая проходит во вторник в Ростове-на-Дону.

«Анализ Минпромторга в отношении объемов потребления лития в Российской Федерации дает рост в 40 раз до 2050 года. Это связано с развитием систем сбережения энергии, в том числе для электротранспорта. Планируются такие темпы рост спроса на литий, что к 2040 году даже тех крупных месторождений, которые у нас имеются, будет не хватать, примерно к 2040 году», — сказал Казанов.

По его словам, производительность добычи на этих месторождениях будет недостаточной для обеспечения потребностей, поэтому к 2040 году надо готовить новые объекты.

Балансовые запасы лития в России составляют 3,5 млн тонн, это 7,2% от мировых запасов. В стране разведано 17 месторождений.

( Читать дальше )

Новости рынков |Платина заменяет палладий: спрос будет расти — Saxo Bank

- 26 апреля 2023, 12:05

- |

Оле Хансен (Ole Hansen), глава отдела товарной стратегии Saxo Bank, предполагает, что возвращение спроса со стороны инвесторов через ETF может привести к дефициту предложения на рынке платины. Кроме того, геополитическая ситуация между Россией и Украиной привела к росту спроса на платину в то время, когда автопроизводители заменяют этот металл палладием. Россия богата палладием, и по состоянию на 2022 год одна российская горнодобывающая компания, ПАО «ГМК «Норильский никель», крупнейший в мире производитель никеля, производит около 40% российского палладия. Россия производит около 30-40% мирового палладия

Теперь, когда Россия столкнулась с западными санкциями, возникла необходимость найти какую-то замену, и именно здесь платина победила. Поскольку платина все чаще используется в качестве заменителя палладия в производстве каталитических нейтрализаторов для снижения выбросов, ожидается, что спрос на нее будет расти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс